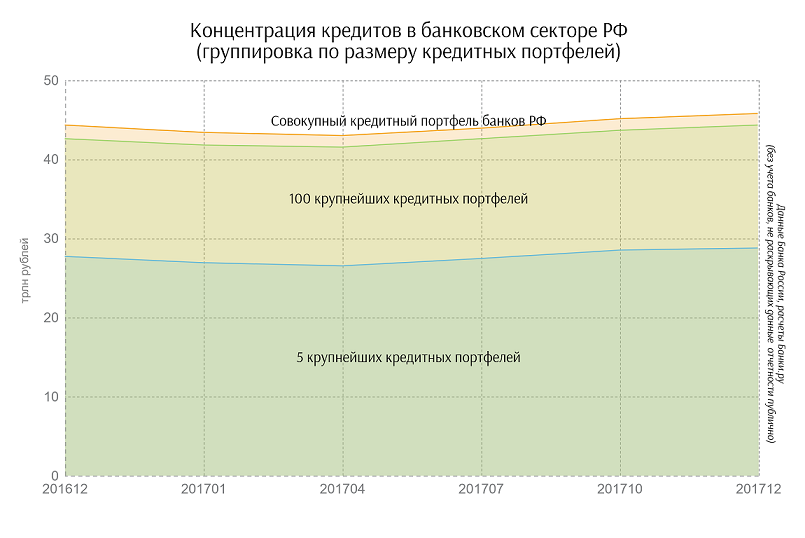

Совместный кредитный портфель российских банков, открывающих свою отчетность, за ноябрь 2017 года возрос на 467,8 млрд руб., или 1%, составив в 1 декабря почти 45,7 трлн руб., свидетельствуют данные финансового ранга Банки.ру.

С начала года данный показатель вырос на 6,1%, либо 2,6 трлн рублей. Около этом пять крупнейших пластиковых портфелей на рынке (Сбербанка, ВТБ, ВТБ 24, Газпромбанка и Россельхозбанка) добавили 1,9 трлн рублей за 11 месяцев 2017 года. Ведь есть 62,9% кредитов в Рф выдано госбанками.

Корпоративный пластиковый портфель банковского сектора за ноябрь возрос на 267,8 млрд руб., или 0,8% (с начала года безо учета банков, не раскрывавших документ, — на 1,3 трлн руб., или 4,2%). Объем ранца кредитов, выданных юрлицам пятью наикрупнейшими корпоративными кредиторами, вырос за луна на 0,5%, или 101,3 миллиардов рублей.

Из крупных пластиковых организаций наибольший прирост коллективного портфеля в ноябре показал Государственный Клиринговый Центр (плюс 156,1 миллиардов рублей, или 16,2%). Уточним, что в баста ноября НКЦ сменил положение с банка на небанковскую пластиковую организацию. На втором участке — Сбербанк (плюс 129,5 миллиардов рублей, или 1,1%), в третьем — Газпромбанк (плюс 29,7 миллиардов, или 0,9%).

Рост корпоративного пластикового портфеля в прошедшем месяце проявили 47 из 100 наикрупнейших банков, у 17 из них динамика за луна превысила 5%. Наиболее веское в топ-сотне увеличение признака в процентном отношении отмечалось у Тинькофф Жестянка (плюс 40,2%, или 4,7 миллиардов рублей), Тойота Банка (достоинство 23,4%, или 1,8 миллиардов) и уже упомянутого НКЦ. Общий портфель НКЦ месяцем раньше уменьшался на 6,5%, либо 67 млрд рублей. Таковая динамика характерна для организации с подходящей спецификой деятельности: НКЦ является основным контрагентом на рынках Столичной биржи, которой и принадлежит.

Наиболее заметное сокращение корпоративного пластикового портфеля в ноябре показал Столичный Кредитный Банк (минус 49,1 миллиардов рублей, или 3,3%), к тому же что месяцем ранее МКБ представить рост этого портфеля в 125,5 млрд, или 9,3%. Вдобавок следует отметить ВТБ с уменьшением почти на 17 миллиардов рублей, что в процентном равновесии составило всего 0,3%, и База АВБ (минус 12,1 миллиардов, или 17,1%) с его санатором, некоторый ныне и сам попал около финансовое оздоровление, — Промсвязьбанком (недостаток 7,7 млрд, или 1,2%).

После данным финансового рейтинга Банки.ру, совместный розничный кредитный портфель банков в ноябре 2017 года вырос в 1,7%, или 200 миллиардов рублей (за 11 месяцев безо учета банков, не раскрывавших документ, — на 1,27 трлн, либо 11,8%). Объем кредитов, выданных телесным лицам пятью крупнейшими отдельными кредиторами, увеличился за луна на 1,9%, или 141,3 миллиардов рублей.

Положительную динамику отдельного кредитного портфеля в ноябре проявили 59 из 100 наикрупнейших банков, но только у 7 из них прирост за луна превысил 5%. Наиболее веское увеличение в очередной раз представить Сбербанк (плюс 96,2 миллиардов рублей, или 2%). С основы года розничный портфель наикрупнейшго банка страны вырос больше чем на 502,3 миллиардов рублей. На 22,8 миллиардов рублей, или 1,3%, за ноябрь возрос объем кредитов, выданных физлицам банком ВТБ 24. В третьем месте — Газпромбанк (достоинство 9,9 млрд рублей, либо 2,8% за месяц). Запирают пятерку лидеров Альфа-База (плюс 8,2 млрд, либо 3%) и Райффайзенбанк (плюс 6,8 миллиардов рублей, или 3,2%).

В процентном отношении наивысший рост в прошедшем месяце показал банк «Экспресс-Волга» (достоинство 156,9%, или 4,6 миллиардов рублей), находящийся в процессе интеграции с Совкомбанком, а вдобавок Экспобанк (плюс 13,4%) и Балтинвестбанк (достоинство 11,1%). У последних этот польза в абсолютном значении оказался не идет в счет — 227,4 млн и 760,5 миллионов рублей соответственно.

В топ-100 впору отметить два крупных пропуска розничного кредитного портфеля в ноябре. Сие портфели банка «Русский Стандарт» (недостаток 4,2 млрд рублей, либо 3,1%) и Росбанка (минус 1,9 миллиардов, или 1,4%). В процентном отношении данные суммы не так немаловажны в масштабе размеров банков.

Комментарии